Descriere #

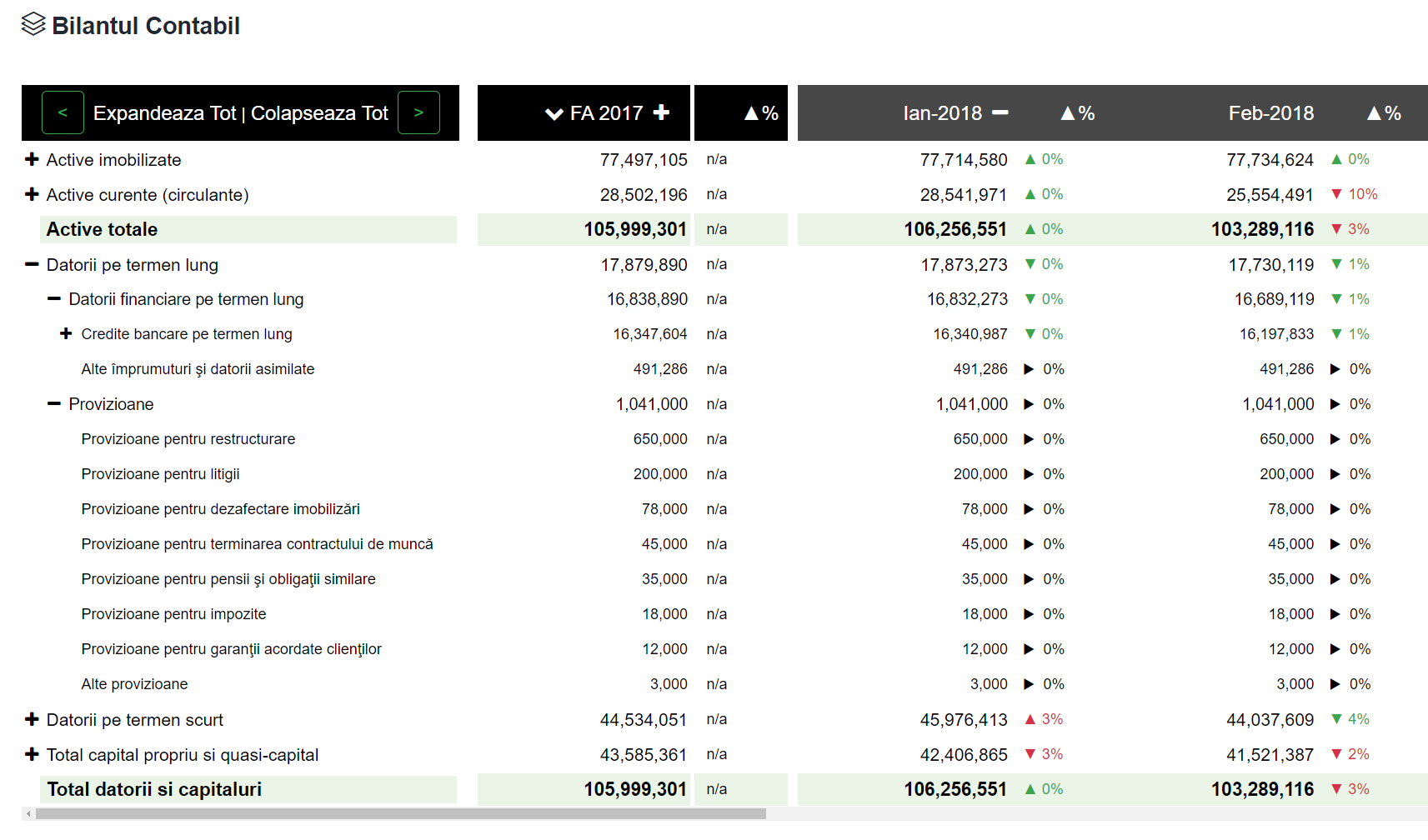

Datoriil pe termen lung → reprezintă obligații ale companiei ce vor trebui onorate într-o perioadă mai lungă de 1 an de la data raportării și cuprind:

- Datorii financiare pe termen lung

- Provizioane

Datoriile pe termen lung cuprind: #

Datorii financiare pe termen lung #

Datoriile financiare pe termen lung reprezintă surse de finanțare ce devin scadente după o perioada mai mare de 1 an de la perioada raportată și au fost contractate in scopul finanțării companiei. De regulă, obiectul finanțării îl constituie Activele Imobilizate

În cazul companiilor mici și medii, principalele categorii de datorii pe termen lung sunt: Împrumuturile bancare pe termen lung și Leasing-urile.

Provizioane #

Provizioanele reprezintă datorii/obligatii probabile viitoare, în legătura cu care se cunoaște evenimentul generator dar nu se cunoaște exact valoarea și/sau data scadentă.

Provizioanele se înregistrează in Raportările Financiare atunci când este probabil sa fie necesară o ieșire de resurse (plată) și poate fi realizată o estimare rezonabilă a valorii obligației.

Întrebări și răspunsuri #

Considerați Datoriile pe termen lung ca acea parte de surse atrase de companie care, împreună cu Capitalul companiei, trebuie sa asigure un nivel suficient pentru finanțarea Activelor Imobilizate.

Din punct de vedere al evoluției în timp, Datoriile pe termen lung ar trebui să fie corelate cu ciclurile investiționale, în felul următor:

- Etapa 1 – achiziție Active imobilizate (ex: un utilaj care va fi folosit in procesul de producție) cu surse atrase pe termen lung (Capital si Datorii pe termen lung)

- Etapa 2 – exploatare Active Imobilizate astfel încât acestea produc beneficii (bani) pentru stingerea obligațiilor. Practic, se întâmplă următoarele:

- se uzează utilajul(se depreciază și/sau se amortizează)

- compania folosește utilajul astfel încât să genereze suficientă valoare adăugată pentru a achita obligațiile conexe:

- plăți dobânzi

- rambursări credite

- plăți dividende etc.

- Etapa 3 – reînnoire Active Imobilizate – pe măsura ce ele se uzează și datoriile sunt stinse.

Practic, dimensionarea Datoriilor pe termen lung se face în funcție de rezultatele estimate în perioada utilizării (Profit și numerar generat) aferente Activelor Imobilizate pe care le finanțează, astfel încât fluxurile de numerar generate să permită achitarea obligaților asumate.

Prezentare Datorii pe termen lung cu Finlight #

Datorii financiare pe termen lung #

Datoriile financiare pe termen lung reprezintă surse de finanțare cu următoarele caracteristici:

- devin scadente după o perioada mai mare de 1 an de la data raportării

- au fost contractate în scopul finanțării companiei, de regulă, a Activelor Imobilizate

Categoriile de Datorii financiare pe termen lung sunt:

- Credite bancare pe termen lung

- Alte împrumuturi și datorii asimilate

- Datorii care privesc imobilizările financiare

- Împrumuturi din emisiuni de obligațiuni

- Dobânzi aferente împrumuturilor și datoriilor asimilate

- Prime privind rambursarea obligațiunilor și a altor datorii

In majoritatea cazurilor, Datoriile financiare pe termen lung sunt utilizate pentru finanțarea Activelor Imobilizate, împreună cu Capitalul companiei, din următorul raționament:

- Activele Imobilizate vor produce resurse (bani) pentru companie în decursul mai multor ani

- Aceste resurse vor fi utilizate pentru rambursarea surselor de finanțare contractate pentru achiziția/construcția lor

- Perioada necesară pentru ca Activele Imobilizate să producă suficiente resurse pentru rambursarea surselor de finanțare va fi mai mare de 1 an

Provizioane #

Provizioanele reprezintă datorii/obligații probabile viitoare, în legătura cu care se cunoaște evenimentul generator dar nu se cunoaște exact valoarea și/sau data scadentă.

Pentru a fi înregistrate in situațiile financiare ale companiei, provizioanele trebuie sa îndeplinească următoarele criterii:

- se poate identifica elementul generator (de exemplu: un litigiu)

- exista o probabilitate rezonabilă ca in viitor sa fie necesară o ieșire de resurse (plată)

- poate fi realizata o estimare rezonabilă a valorii

Evaluarea condițiilor de mai sus, precum si decizia înregistrării provizioanelor sunt, de obicei, prerogativele administratorilor companiei.

Elementele ce pot genera provizioane sunt:

- litigii, amenzi și penalități, despăgubiri, daune și alte datorii incerte

- cheltuielile legate de activitatea de service garanții acordate clienților

- dezafectare imobilizări corporale și alte acțiuni similare legate de acestea

- acțiunile de restructurare

- pensii și obligații similare

- impozite

- terminarea contractelor de muncă

- prime ce urmează a se acorda personalului în funcție de profitul realizat

- provizioane în legătură cu acorduri de concesiune

- provizioane pentru contracte cu titlu oneros etc.

Mesaj Finlight #

Am construit Ghidul SAF-T Finlight și Ghidul financiar Finlight pentru a oferi soluții simple, gratuite și aplicabile celor ce au nevoie de ele.

- folosește opțiunea de comment de la Facebook pentru a ne adresa întrebări și pentru a ne ajuta să ne îmbunătățim materialele

- dacă materialele ți se par utile, apasă Recommend și Share.