Descriere #

Evaluarea stabilității financiare a firmei → analiza capacitatății firmei de a-și onora obligațiile (datoriile) față de terți.

Analiza stabilității financiare are ca scop final asigurarea capacității de plată a datoriilor:

- pe termen scurt– datorii exigibile în următoarele 12 luni

- pe termen lung – datorii exigibile peste o perioada mai mare de 12 luni

Pentru evaluarea capacității de plată, în funcție de orizontul de timp vom folosi următoarele concepte:

- Lichiditate – capacitatea de plata a datoriilor pe termen scurt

- Solvabilitatea – capacitatea de plata a datoriilor pe termen lung

Găsești mai jos o explicație despre cum poți să iți analizezi singur stabilitatea financiară cu FinLight.

Scopul analizei #

Să identifici pârghii prin care poți:

- asigura continuitatea activității fără sincope

- facilitezi accesul la finanțare (credit bancar si credit furnizor)

- diminua riscul asociat datoriilor

- diminua costul finanțării

Abordarea potrivită #

Firma trebuie să asigure resursele necesare, reprezentate de Active, pentru acoperirea obligațiilor, reprezentate de Pasive (Datorii și Capital).

Nota: Capitalul este o datorie a firmei fața de asociați/acționari.

Cronologic, Firma va trebui să acopere:

- mai întâi Datoriile pe termen scurt

- apoi Datoriile pe termen lung

- la lichidare, Capitalul (drepturile asociaților)

Sursele disponibile pentru acoperirea lor sunt:

- Activele circulante pentru acoperirea Datoriile pe termen scurt

- Activele imobilizate la care se adaugă valoarea pe care o vor genera în viitor – pentru acoperirea Datoriile pe termen lung și a Capitalului

Metodologia recomandată #

Vom aborda analiza capacității de acoperire a obligațiilor pe 2 axe:

- Analiza de Lichiditate urmărește evaluarea capacității Activelor circulante de a acoperi Datoriile pe termen scurt

- Analiza de Solvabilitate urmărește evaluarea capacității Activelor imobilizate de acoperire a Datoriilor pe termen lung și a Capitalului

Analizele vor urmări doua aspecte:

- Nivelul surselor (active) de acoperire în raport cu obligațiile asumate (datorii)

- Confirmarea capacității Firmei de a transforma aceste surse (active) în BANI (lichidități).

Continuăm mai jos cu Analiza de Lichiditate și Analiza de Solvabilitate

Pasul 1: Analiza de Lichiditate - evaluarea capacității de plată a datoriilor pe termen scurt #

Trebuie să identifici:

- dacă Firma dispune de suficiente Active circulante pentru acoperirea tuturor Datoriilor pe termen scurt

- termenul real în care Active circulante pot fi transformate în BANI (lichidizate)

- termenul real în care Datoriile pe termen scurt devin scadente (exigibile)

- gradul de corelare dintre momentele în care Active circulante vor fi transformate în lichidități și momentele în care Datoriile pe termen scurt trebuiesc efectiv plătite.

Varianta rezonabilă este cea în care:

- Active circulante au un nivel mai ridicat decât Datoriile pe termen scurt

- cronologic, porțiuni din Active circulante vor fi transformate în bani înainte ca porțiuni mai mari din Datoriile pe termen scurt să devină exigibile

Orice alta variantă reprezintă un risc semnificativ pentru continuarea activității Firmei.

Mai jos, găsești detalii despre cum poți face practic o analiză de lichiditate folosind Finlight.

Pasul 2: Analiza de Solvabilitate - evaluarea capacității de plată a datoriilor pe termen lung #

Activitatea financiară, în sensul utilizat de noi, implică toate acele operațiuni care se leagă de asigurarea structurii de finanțare a firmei.

În general, există 3 categorii mari de elemente care generează venituri și cheltuieli financiare:

- dobânzile

- diferențe de curs valutar

- disconturile financiare (acordate/primite în scop de finanțare)

Având în vedere că Activitatea financiară este:

- limitata în ceea ce privește generarea de Venituri financiare (uneori inexistentă)

- axata pe asigurarea finanțării companiei, ceea ce generează costuri financiara

- este de așteptat ca Rezultatul financiar să înregistreze valori negative.

Pe scurt, în evaluarea Activității financiare urmărești, cel mai adesea, dacă Rezultatul operațional este suficient pentru acoperirea Rezultatului financiar negativ.

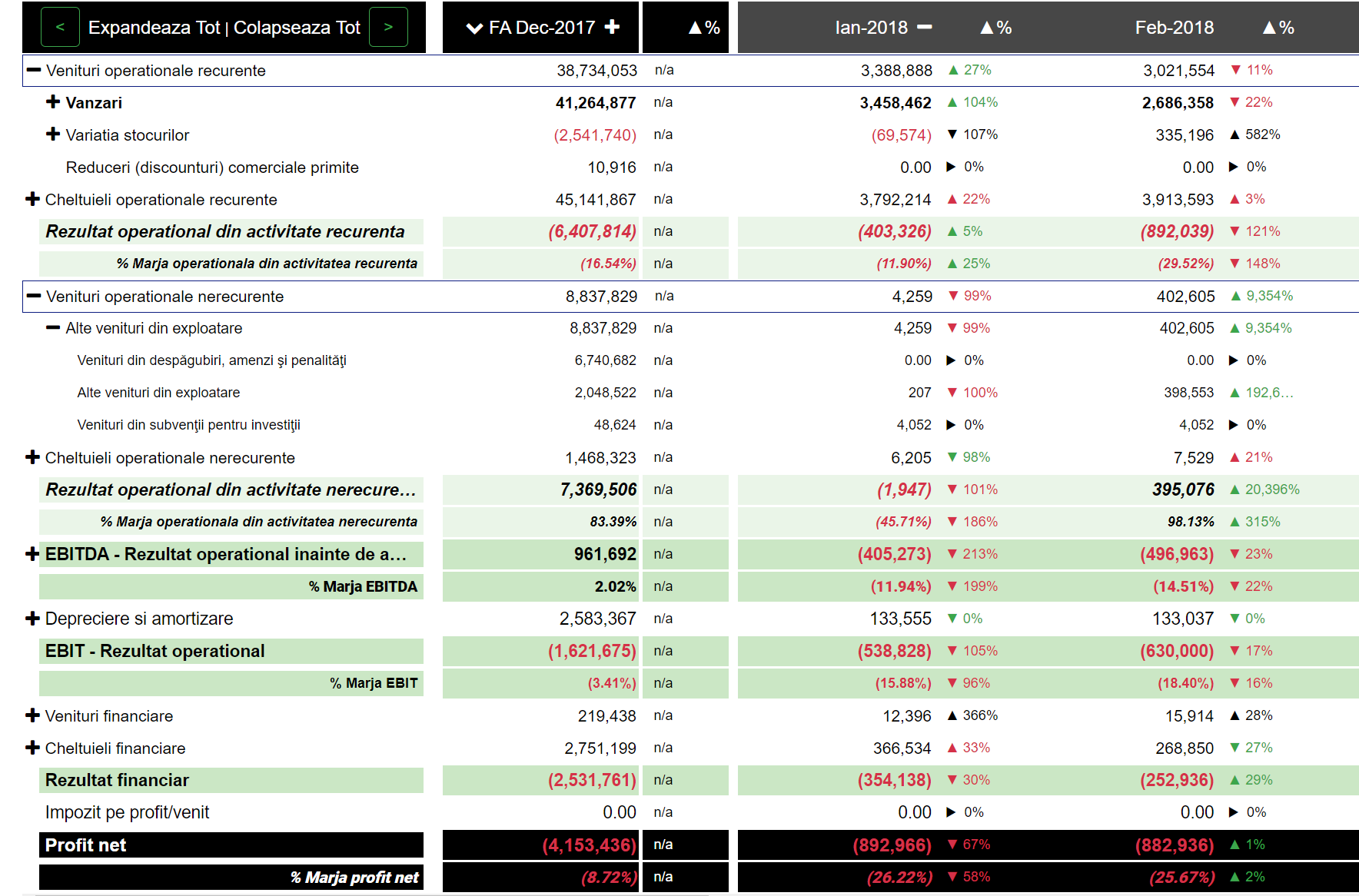

Sinteză rezultate #

Rezultatul operațional brut – rezultatul înregistrat după acoperirea cheltuielilor variabile.

Formula de calcul

Venituri operaționale recurente – Cheltuieli operaționale recurente variabile

Marja operațională brută – măsura relativa a capacitați Firmei de a genera valoare după acoperirea costurilor variabile.

Formula de calcul

Rezultatul operațional brut / Venituri operaționale recurente

Rezultatul operațional din activitatea recurentă – rezultatul înregistrat după acoperirea cheltuielilor recurente (variabile și fixe)

Formula de calcul

Venituri operaționale recurente – Cheltuieli operaționale recurente

Marja operațională brută – măsura relativa a capacitați Firmei de a genera valoare după acoperirea costurilor variabile.

Formula de calcul

Rezultatul operațional din activitatea recurentă / Venituri operaționale recurente

Rezultatul operațional din activitatea nerecurentă – rezultatul înregistrat ca urmare a activităților nerecurente (ocazionale)

Formula de calcul

Venituri operaționale nerecurente – Cheltuieli operaționale nerecurente

EBITDA – Rezultat operațional înainte de dobânzi, taxe, depreciere și amortizare – rezultatul înregistrat ca urmare a activităților operaționale (recurente si nerecurente)

Formula de calcul

Rezultatul operațional din activitatea recurentă + Rezultatul operațional din activitatea nerecurentă

Marja EBITDA – măsura relativa a capacitați Firmei de a genera valoare din activitatea operaționala, înainte de depreciere și amortizare.

Formula de calcul

EBITDA / Venituri operaționale recurente

EBIT – Rezultat operațional înainte de dobânzi și impozite – rezultatul înregistrat ca urmare a activităților operaționale (recurente si nerecurente)

Formula de calcul

Marja EBIT – măsura relativa a capacitați Firmei de a genera valoare din activitatea operațională.

Formula de calcul

Rezultat financiar – rezultatul înregistrat ca urmare a activităților de finanțare a companiei

Formula de calcul

Rezultat brut – rezultatul înregistrat ca urmare a tuturor activităților, înainte de impozitare.

Formula de calcul

Marja brută – măsura relativa a capacitați Firmei de a genera valoare din activitate, înainte de impozitare

Formula de calcul

Rezultat brut / Venituri operaționale recurente

Rezultat net – rezultatul înregistrat ca urmare a tuturor activităților.

Formula de calcul

Rezultat brut – Impozit pe profit

Marja netă – măsura relativa a capacitați Firmei de a genera valoare pentru asociați

Prezentare cu Finlight #

Mesaj Finlight #

Am construit Ghidul SAF-T Finlight și Ghidul financiar Finlight pentru a oferi soluții simple, gratuite și aplicabile celor ce au nevoie de ele.

- folosește opțiunea de comment de la Facebook pentru a ne adresa întrebări și pentru a ne ajuta să ne îmbunătățim materialele

- dacă materialele ți se par utile, apasă Recommend și Share.