Descriere #

Lichiditatea fimei → evaluează capacitatea de onorare (plată) a datoriilor pe termen scurt. Se calculează prin raportarea nivelului de Active circulante (resurse disponibile) la nivelul Datoriilor pe termen scurt (obligații de plată curente).

Trebuie să identifici:

- termenul real în care Active circulante pot fi transformate în BANI (lichidizate)

- termenul real în care Datoriile pe termen scurt devin scadente (exigibile)

- gradul de corelare dintre momentele în care Active circulante vor fi transformate în lichidități și momentele în care Datoriile pe termen scurt trebuiesc efectiv plătite.

Varianta rezonabilă este acea în care:

- Active circulante au un nivel mai ridicat decât Datoriile pe termen scurt

- cronologic, porțiuni din Active circulante vor fi transformate în bani înainte ca porțiuni mai mari din Datoriile pe termen scurt sa devină exigibile

Orice alta variantă reprezintă un risc semnificativ pentru continuarea activității Firmei..

Practic, ai de evaluat:

- Lichiditatea curentă = Active circulante / Datorii pe termen scurt

- Lichiditatea imediată = (Active circulante – Stocuri ) / Datorii pe termen scurt

Companiile cu lichiditate rezonabilă înregistrează valori supraunitare pentru indicatorii de Lichiditatea curentă și Lichiditatea imediată.

Scopul analizei #

Cauți să identifici doua aspecte:

- Dacă Firma dispune de suficiente resurse pentru acoperirea obligațiilor pe termen scurt, sau altfel spus, dacă Firma este ”Lichida”

- Cât de ”Lichidă” este Firma? Are un nivel de lichiditate confortabil sau este o situație circumstanțială?

Abordarea potrivită #

Pentru evaluarea Lichidității Firmei vei utiliza următoarea abordare:

- Vei analiza elementele definitorii ale Lichidității → Activele curente și Datoriile pe termen scurt

- Vei identifica dacă Firma dispune de suficiente resurse pentru acoperirea obligațiilor pe termen scurt utilizând Capitalul de lucru

- Veni analiza nivelul de Lichiditate al firmei utilizând indicatorii de lichiditate.

Metodologia recomandată #

Pentru evaluarea situației Firmei în ceea ce privește capacitatea de plata a datoriilor pe termen scurt ai de parcurs următorii pași:

Începi cu analiza Activelor comerciale curente . Trebuie să identifici:

- nivelul elementelor componente: Stocuri, Creanțe, și Disponibilități

- termenul în care acestea pot fi transformate în bani

Practic, ai de evaluat:

- Stocurile – în ce măsura pot fi transformate în bani:

- exista o porțiune de stocuri compromise care nu pot fi utilizate?

- este necesară o prelucrare a lor înainte de vânzare? (cum e cazul materiilor prime)

- există alte condiții necesare de îndeplinit anterior valorificării (ex: alte materiale necesare de achiziționat, capacitate disponibilă de producție, capacitate de stocare, capacitate de transport, etc)

- valorificarea lor se va face prin vânzare cu încasare imediată sau cu încasare la un termen ulterior

- Creanțele – care este măsura în care vor transformate în bani:

- exista o porțiune de creanțe compromise care nu pot fi încasate?

- care sunt termenele de încasare reale?

- este încasarea lor dependentă de alte condiții (livrări adiționale, predare proiecte, aprobări din partea terților, etc)

- este încasarea lor legată de o anumită obligație de plată? (ex: încasarea unei anumite creanțe trebuie utilizata pentru stingerea unei anumite datorii -ex: linie de credit/factoring cu regres, etc)

- Disponibilitățile – în ce măsura aceste sume pot fi utilizate pentru acoperirea Datoriilor pe termen scurt:

- există o porțiune rezervată pentru alte obligații: dividende de plata, rambursări credite pe termen lung, plata dobânzi, plata penalități

Analizezi Datoriile comerciale curente. Trebuie să identifici:

- nivelul elementelor componente: Datorii comerciale curente către furnizori/clienți, Sume datorate către/pentru salariați, Datorii către bugetele de stat sau Alte datorii

- termenul în care acestea devin exigibile

- dacă există o porțiune care se va stinge prin alte mijloace (ex: compensări)

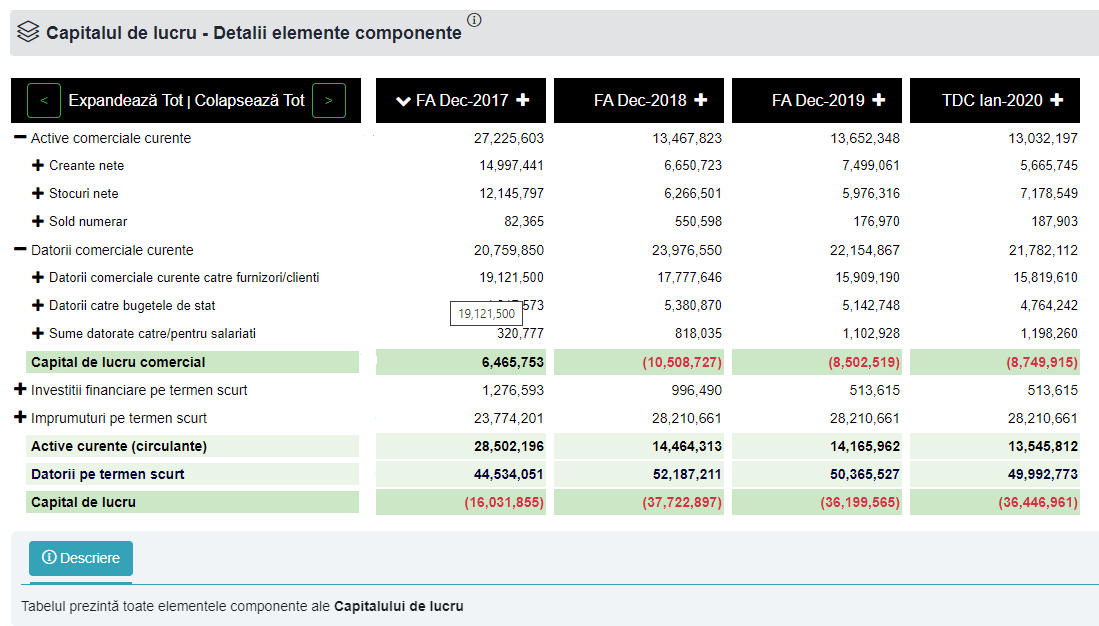

Evaluezi Capitalul de lucru comercial #

Capitalul de lucru reprezintă excedentul de Active comerciale curente în raport cu Datoriile comerciale curente.

Capital de lucru comercial = Active comerciale curente – Datorii comerciale curente

Firma ta va fi într-una din următoarele situații:

- Capital de lucru comercial negativ – ceea ce înseamnă ca Firma nu are suficient de multe resurse pentru plata datoriilor comerciale pe termen scurt și există un risc ridicat de perturbare a activității.

- Capital de lucru comercial pozitiv – ceea ce înseamnă ca Firma dispune de resursele necesare pentru plata datoriilor comerciale pe termen scurt. în acest caz, trebuie sa verifici totuși corelația între momentele în care Activele comerciale curente vor fi transformate în bani și momentele în care Datoriile comerciale curente vor deveni exigibile.

O analiza detaliată în legătura cu conceptul de Capital de lucru găsești aici.

În cazul în care Firma deține Investiții financiare pe termen scurt trebuie să identifici dacă aceste valori pot fi transformate în numerar într-un orizont de timp util având în vederea acoperirea obligațiilor curente.

În cazul Datoriilor financiare pe termen scurt (credite bancare pe termen scurt) trebuie sa stabilești:

- exigibilitatea lor

- sursa de plată

- posibilitatea de reînnoire a datoriei

Faci asta pentru a identifica în ce măsură vei putea asigura plata acestor obligații, fără a afecta plata Datoriilor comerciale curente.

Exista mai multe variante:

- Capitalul de lucru comercial este negativ și atunci trebuie rezolvată o problema structurală de finanțare (mai multe detalii găsești aici). Atenție, în acest caz există un risc serios de Insolvență.

- Capitalul de lucru comercial este pozitiv dar mai mic decât Datoriilor financiare pe termen scurt, moment în care trebuie să ajustezi fie termenele de plata la furnizori fie sa reeșalonezi liniile de credit pe o perioada lunga de timp (mai mare de un an).

- Capitalul de lucru comercial acoperă Datoriile financiare pe termen scurt dar nu ai suficient flux de numerar, ceea ce înseamnă că ai o problema de exigibilitate a datoriilor (dar exista surse de rambursare) și prin urmare trebuie sa modifici termenele de plata (fie la Furnizori fie la Bancă)

- Capitalul de lucru comercial acoperă Datoriile financiare pe termen scurt și ai flux de numerar suficient. Aceasta este varianta ok.

Trebuie sa identifici dacă există obligații de plata în viitorul imediat în legătura cu achizițiile de Imobilizări financiare.

Urmărești, ca și în cazurile anterioare:

- nivelul

- momentul când devin exigibile

- sursa de plata

Evaluezi Capitalul de lucru #

Capitalul de lucru reprezintă excedentul de Active curente în raport cu Datorii pe termen scurt.

Capital de lucru comercial =Active curente – Datorii pe termen scurt

Firma ta va fi într-una din următoarele situații:

- Capital de lucru negativ – ceea ce înseamnă că Firma nu are suficiente resurse pentru plata tuturor datoriilor pe termen scurt și există un risc ridicat de perturbare a activității.

- Capital de lucru pozitiv – ceea ce înseamnă că Firma dispune de resursele necesare pentru plata datoriilor comerciale pe termen scurt. În acest caz, trebuie să verifici totuși corelația între momentele în care Activele curente vor fi transformate în bani și momentele în care Datoriile pe termen scurt vor deveni exigibile.

O analiza detaliată în legătura cu conceptul de Capital de lucru găsești aici.

Există o lista lungă de indicatori de Lichiditate care măsoară raportul dintre elemente de Active curente vs elemente de Datorii pe termen scurt.

Raționamentul este întotdeauna același: o încercare de a identifica în ce măsură Firma poate sa își onoreze datoriile pe termen scurt.

Te interesează în mod deosebit acești indicatori mai ales în contextul in care firma ta va fi evaluată de creditori: Bănci, Asiguratori de creanțe, Furnizori, etc.

Practic, ai de evaluat:

- Lichiditatea curenta: Active curente / Datorii pe termen scurt

- Lichiditatea imediata: (Active curente – Stocuri ) / Datorii pe termen scurt

Din punct de vedere al valorilor, vrei ca acești indicatori de Lichiditate să fie supraunitari.

Valorile subunitare implică, de la caz la caz, un risc mai mic sau mai mare de incapacitate de plata a datoriilor.

Sinteză elemente lichiditate #

Active comerciale curente #

Formula de calcul:

Activele comerciale curente = Stocuri + Creanțe + Disponibilități

Datorii comerciale curente #

Formula de calcul:

Datorii comerciale curente =Datorii comerciale curente către furnizori/clienți+ Sume datorate către/pentru salariați + Datorii către bugetele de stat

Capital de lucru comercial #

Formula de calcul

Capital de lucru comercial = Active comerciale curente – Datorii comerciale curente

Capital de lucru #

Formula de calcul

Capital de lucru = Active curente – Datorii pe termen scurt

Prezentare cu Finlight #

Mesaj Finlight #

Am construit Ghidul SAF-T Finlight și Ghidul financiar Finlight pentru a oferi soluții simple, gratuite și aplicabile celor ce au nevoie de ele.

- folosește opțiunea de comment de la Facebook pentru a ne adresa întrebări și pentru a ne ajuta să ne îmbunătățim materialele

- dacă materialele ți se par utile, apasă Recommend și Share.